Phát hành trái phiếu quốc tế, tiền nhiều nhưng không dễ có vốn rẻ

Ngày đăng 27/06/2020

Các nước đang bơm rất nhiều tiền vào nền kinh tế với lãi suất cực thấp. Một số tổ chức tài chính trong nước đang tính đến việc huy động nguồn vốn ngoại tệ này qua việc phát hành trái phiếu quốc tế. Nhưng tiền nhiều, lãi suất cực thấp không có nghĩa là Việt Nam có thể vay với giá rẻ

Gần đây, một số ngân hàng Việt Nam như HDBank và ACB đã và đang có kế hoạch phát hành trái phiếu quốc tế. Một trong những lý do cho việc phát hành này là, theo HDBank, “Các nước đang trong quá trình hỗ trợ kinh tế vì dịch Covid-19. Họ bơm thêm tiền rất lớn ra thị trường, với lãi suất thấp, thậm chí không lãi suất, tạo ra nguồn vốn dồi dào trên thị trường vốn quốc tế”(1).

Tuyên bố trên của HDBank chỉ đúng một phần. Quả thật là ngân hàng trung ương các nước lớn, nhỏ trên thế giới đều thi nhau nới lỏng tiền tệ. Ngân hàng trung ương của Mỹ (Fed) cũng vậy, cũng sẵn sàng và rất tích cực bơm đô la ra nền kinh tế và tăng cường hoán đổi tiền tệ với các nước đồng minh.

Và cũng đúng là tăng cường bơm tiền phải đi kèm với lãi suất cực thấp, thậm chí là 0% thì tiền mới ồ ạt đi vào nền kinh tế bản địa. Lãi suất đô la Mỹ mà Fed cho vay ở Mỹ tất nhiên cũng không nằm ngoài xu hướng này.

Nhưng nguồn vốn dồi dào sẵn sàng cho vay trên thị trường vốn quốc tế là một chuyện, vay được hay không và với lãi suất bao nhiêu phần trăm lại là chuyện khác.

Con đường để đô la Mỹ hay các bản tệ khác đi từ kho quỹ hay sổ sách của ngân hàng trung ương các nước “thấm” vào nền kinh tế, đến từng doanh nghiệp, qua tay các nhà đầu tư vào các địa chỉ đầu tư đã, đang và sẽ vẫn mãi tiếp tục “trắc trở”, làm cho lãi suất đô la Mỹ hoặc bản tệ khác đến tay người vay cuối cùng, ví dụ như doanh nghiệp hoặc ngân hàng thương mại, không “rẻ” như ý muốn của ngân hàng trung ương.

Lý do luôn là bởi nhà đầu tư phải tính đến rủi ro của người vay, phải cộng thêm rủi ro này vào trong lãi suất cho vay. Mức xếp hạng tín nhiệm càng thấp thì rủi ro càng cao, dẫn đến lãi suất cho vay cũng phải càng cao.

Để minh họa, hãy xem trường hợp trái phiếu ngoại tệ (đô la Mỹ) của VPBank (được xếp hạng B1 bởi Moody’s) phát hành năm 2019 và niêm yết ở Singapore.

Đồ thị về lợi suất chào mua trái phiếu đô la Mỹ của VPBank dưới đây cho thấy tuy đã điều chỉnh giảm mạnh kể từ đầu tháng 4 (có thể là trùng hợp với các đợt nới lỏng định lượng của Fed) nhưng lợi suất của trái phiếu VPBank vẫn đứng ở mức 7,11%, thậm chí còn cao hơn cả so với thời gian năm trước và trước khi xảy ra đại dịch Covid-19 và sau đó sự nới lỏng tiền tệ cấp tập với cường độ lớn của ngân hàng trung ương trên khắp thế giới.

Điều này có nghĩa là để HDBank hay các ngân hàng thương mại khác ở Việt Nam (phần lớn được xếp cùng hạng B1 như với VPBank) phát hành thành công trái phiếu đô la Mỹ trên các thị trường thế giới trong thời điểm hiện nay và sắp tới, thì lợi suất cần phải chấp nhận trả cho nhà đầu tư sẽ ở mức quanh quẩn mức 7,11% như của VPBank thì nhà đầu tư mới quan tâm và mong muốn nắm giữ.

Nói cách khác, gần như hoàn toàn sẽ không có chuyện vay được “tiền rẻ” ở đây, dù tiền tràn ngập khắp nơi trên thế giới, và dù tiềm lực và quy mô của HDBank có lớn đến đâu chăng nữa.

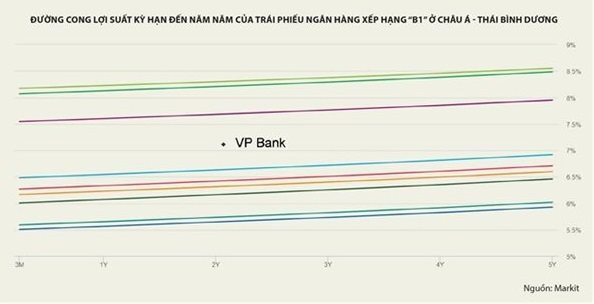

Đồ thị đường cong lợi suất kỳ hạn 5 năm của trái phiếu ngân hàng xếp hạng B1 ở châu Á - Thái Bình Dương dưới đây minh họa thêm cái “giá” mà các ngân hàng thương mại Việt Nam sẽ phải trả cho việc vay đô la Mỹ trên thị trường thế giới đắt đỏ ở mức tương đối ra sao, khi so với các ngân hàng thương mại cùng xếp hạng B1 ở các nước trong khu vực trong thời điểm hiện nay.

Nếu lấy lợi suất trái phiếu của VPBank làm đại diện cho trái phiếu của ngân hàng thương mại Việt Nam (do hạn chế về số liệu tương ứng của các ngân hàng thương mại Việt Nam), thì lợi suất hiện tại của ngân hàng Việt Nam chỉ thấp hơn của Hồng Kông, Malaysia và Trung Quốc, như trong đồ thị trên.

Lợi suất của Việt Nam đang cao hơn đáng kể so với những nước còn lại, gồm Indonesia, Ấn Độ, Philippines, Úc, Singapore và Đài Loan (cùng với Hồng Kông, Malaysia và Trung Quốc - là những nước có số liệu so sánh).

Với lợi suất trái phiếu đô la Mỹ ở mức trên 7% như hiện tại, việc các ngân hàng thương mại Việt Nam phát hành trái phiếu hoặc vay bằng đô la Mỹ trên thị trường quốc tế xem ra cũng không mấy hấp dẫn, có lợi hơn so với nếu phát hành trái phiếu hoặc vay trong nước bằng tiền đồng, dù lợi suất/lãi suất phát hành/huy động bằng tiền đồng có thể là 9-10%/năm.

Tất nhiên là dù chênh lệch lợi suất/lãi suất có lên đến 2-3 điểm phần trăm, nhưng mức chênh lệch này sẽ là nhỏ, không đáng kể hoặc thậm chí đảo ngược nếu tính thêm rủi ro tỷ giá và những khó khăn khi phải huy động đủ vài trăm triệu đô la Mỹ để trả nợ, thanh toán cho nhà đầu tư khi trái phiếu, khoản vay đến hạn thanh toán.

Ngoài ra, phát hành trái phiếu, vay vốn quốc tế còn phải tính thêm đến những rào cản quy chế như phải đáp ứng các điều kiện để phát hành và niêm yết trên thị trường giao dịch quốc tế, và tối thiểu là hạn mức vay thương mại nước ngoài của quốc gia và doanh nghiệp tại Việt Nam và các quy định về quản lý ngoại hối.

(Theo TBKTSG)